期货日报

在今年的全国期货实盘交易大赛郑商所期权专项奖交易比赛中,甲醇期权受到不少参赛选手的青睐。

“甲醇期权之所以受到市场的青睐,主要有几方面原因。”齐盛期货期权研究员刘晓琳认为,一是甲醇品种今年上半年波动率增加;二是甲醇期权资金占用少,更方便灵活操作;三是由于交易者不断增加,整体期权的活跃度也在不断增加,形成了良性循环,市场参与热情也就更高。

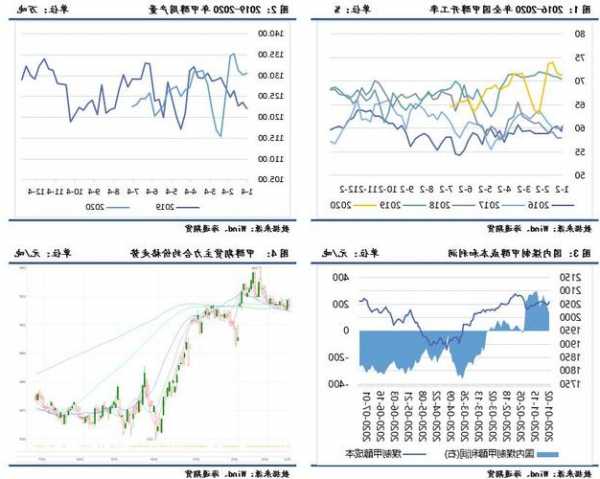

刘晓琳表示,从甲醇期权历史成交量表现来看,今年实盘大赛期间的成交量出现了大幅增长,说明通过赛事的举办,市场对于甲醇期权的关注度和参与度开始增加。

兆魏精选胜投交易部负责人肖冬表示,甲醇是国内市场上重要的化工品之一,其期、现货市场都有较高的活跃度,吸引了更多投资者的关注。另外,甲醇的价格波动性相对较大,市场风险和机会都相对较高,这为投资者提供了更多的交易机会和风险管理场景。“甲醇期权市场发展表现良好,多样化的交易策略、灵活的期现选择以及风险控制的特点使其受到市场的青睐。”

在刘晓琳看来,甲醇品种应用范围比较广,套保需求偏大,随着期权逐渐推广,甲醇期权相对于期货的优势也会逐渐显现,甲醇期权的套保仓位也会逐渐增加。另外,甲醇品种整体波动率偏高,经常会有趋势性和波段性行情出现。

“需要注意的是,期权交易需要很好的市场分析和决策能力,交易者应充分了解期权交易的特性,并在权衡利益和风险后做出相应的决策。”肖冬说。

“从目前市场整体成交量和持仓量来看,甲醇期权在能源化工期权板块都占据前列,说明市场对于甲醇期权的认知逐渐增加。”刘晓琳表示,随着成交量的上升,许多投资者都愿意将甲醇期权作为自己资产配置或者对冲风险的工具,目前甲醇期权市场的参与群体不仅包含大的基金机构,也包括对冲风险的现货企业等。

“对于产业链的现货参与者来说,在生产、销售、购各个环节中,期权是一种实用的价格风险管理工具。针对企业在产业链上面处于不同的角色,选择的策略也是有差异的。”新湖瑞丰金融服务有限公司总经理助理廖翔云表示,对于消费和购企业来讲,主要面临价差的风险,企业希望可以对冲价格上涨风险,建立虚拟库存,降低购成本。为此,企业可以通过卖出期权达到降低风险的目的,也可以选择买入看涨并卖出看跌期权来实现低成本的保值策略。而对于生产销售商来讲,他们往往希望可以对冲价格下跌风险,防止库存贬值,补贴销售收入。为此,企业可以通过买入看跌期权达到保值的目的,也可以选择买入看跌并卖出看涨实现低成本的保值策略。综合来看,企业通过使用组合策略,对冲价格波动风险,能够更好地实现风险管理效果。

刘晓琳表示,期权作为期货定价的进一步补充,甲醇产业链可以通过期货与期权的结合来对现货进行定价,为现货企业的生产和销售提供决策依据,更加促进甲醇现货定价的合理性。在出现异常行情时,企业可以通过期权工具来降低行情波动带来的影响。期权对于参与者要求的专业度更高,可以引导产业链企业更加积极进行学习提升,提升整个产业链的专业度。随着甲醇期权的不断推广,相信也会有更多的上中下游企业参与到甲醇期权市场中来,未来可能会形成“期货+期权+现货”串联的完整的产业链保值闭环,参与到期权套保的现货企业将会获益更多。

“甲醇期权市场具有良好的发展前景。”肖冬表示,随着市场的成熟和参与者对期权交易的认知不断提高,甲醇期权市场有望吸引更多的参与者,从而进一步提高市场的深度,成为更加重要的风险管理工具。